El Departamento de Cadenas Globales y Regionales de Valor (DCGRV) de SUBREI propone y desarrolla estrategias y políticas comerciales que apoyan a Chile en su inserción en cadenas regionales y globales de valor. A través de diferentes estrategias tanto en foros internacionales como la Alianza del Pacífico, OCDE o APEC, y a nivel bilateral, especialmente con los países de la región, promueve las posibilidades de encadenamientos productivos como medio y apunta a profundizar el aprovechamiento de las oportunidades derivadas de la red de tratados de libre comercio ya negociados por el país.

Asimismo, monitorea las inversiones chilenas directas en el exterior, e identifica oportunidades para nuevas inversiones, con especial acento en aquellas que ayuden a potenciar cadenas de valor regionales y encadenamientos productivos. De la misma manera,

sigue la evolución de las condiciones para estas inversiones en los diferentes mercados. Esta información es periódicamente transmitida a potenciales interesados en nuestro país.

Una cadena global de valor es el conjunto de actividades llevadas a cabo en distintas localidades geográficas (regiones, países, etc.) necesarias para la producción de un bien o servicio. Surgieron a fines de los años 80, cuando las empresas multinacionales comenzaron a desagregar los procesos productivos hacia otras empresas ubicadas en otros países, con el objetivo de disminuir sus costos. Hoy, de acuerdo con la OCDE, representan el 70% del comercio internacional.

Este gran avance hacia la globalización de los procesos productivos fue consecuencia de los menores costos del transporte internacional, la negociación de diversos acuerdos comerciales que favorecieron el intercambio de bienes y servicios y el gran desarrollo de las tecnologías de la información y comunicación (TIC).

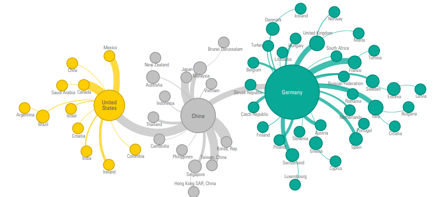

Las CGV tienden a ser regionales y gravitan alrededor de las llamadas “fábricas mundiales”: la fábrica europea liderada por Alemania; la fábrica Asia liderada por China; y la fábrica norteamericana liderada por Estados Unidos. Estos grandes centros productivos tienden a abastecerse de los insumos intermedios que demandan (partes, piezas y servicios) principalmente desde empresas ubicadas dentro de su región, generando una dinámica que se traduce en mayores niveles de comercio intrarregional. Es así como los países del Sudeste Asiático han logrado un gran dinamismo comercial bajo el paraguas de China y, anteriormente, Japón. Por su lado, México y Canadá y, en menor medida, América Central se han beneficiado de su cercanía con Estados Unidos.

Si bien Chile se caracteriza por ser una de las economías más abiertas del mundo –con 34 acuerdos de libre comercio–, geográficamente se encuentra lejos de las fábricas mundiales. Además, la región de Latinoamérica no tiene una economía que funcione de una manera gravitante como “fábrica”, situación que, sumada la carencia de una infraestructura adecuada, el tamaño del continente y una dispersión de acuerdos comerciales y sistemas de integración, hacen que nuestros países muestren una limitada participación en el comercio mundial (en torno al 6,1%, según cifras de UN Comtrade de 2021)

Para hacer frente a los grandes desafíos sobre la medición del comercio internacional, en cuanto a incorporar las CGV, la OCDE en conjunto con la OMC trabajaron conjuntamente en el desarrollo de la “Iniciativa TiVA”, con el objetivo de adecuar los datos de comercio tradicional a la realidad de las CGV. Esta iniciativa consiste en el desarrollo de una metodología para la medición del comercio que se basa en el análisis del valor agregado que componen las exportaciones e importaciones de los distintos países. Este enfoque permite analizar en la participación y posición del país o industria en las CGV.

La participación en las CGV se mide a través del “índice de participación en las CGV”, que permite estimar la forma en que una economía está conectada a las CGV, a través de su comercio exterior. Este indicador sintetiza dos componentes, que muestran la relación “hacia adelante (forward)”, o “hacia atrás (backward) ”, en las cadenas de producción internacionales.

La participación hacia atrás refleja de manera específica la relación que existe entre el valor agregado extranjero, es decir los insumos importados, y el valor local contenido en las exportaciones, y su expresión en las exportaciones totales de la economía.

La participación hacia adelante, por su parte, refleja la relación que existe entre el valor agregado doméstico enviado a otras economías, comparado con sus exportaciones totales. En otras palabras, este indicador captura el valor agregado doméstico contenido en los bienes/insumos exportados a otras economías para ser procesados y exportados por estas a través de las cadenas de valor.

Para calcular el índice de participación de Chile en las CGV y a la vez, evaluar su ubicación hacia adelante o hacia atrás, se utilizó la versión 2021 de la base de dato TiVA de la OCDE, que contiene indicadores

que cubren bienes y servicios para un conjunto de 65 economías y 44 sectores industriales, de acuerdo con la Clasificación Industrial Estándar Internacional en su cuarta revisión (ISIC Rev.4, por sus siglas en inglés).

En este contexto, Chile tiene un indicador equivalente a 45,1%1, es decir ese porcentaje de nuestras exportaciones totales participan de alguna forma en las CGV, ya sea con una participación hacia adelante o hacia atrás. Esta cifra es relativamente alta si se compara con similar índice de los países de la OCDE (28,2%), las economías miembros de APEC (31,5%), la Unión Europea (30,7%) y América Latina (36,2%), siendo superada solo por los países de Asean que tienen una participación levemente mayor de 46,9%.

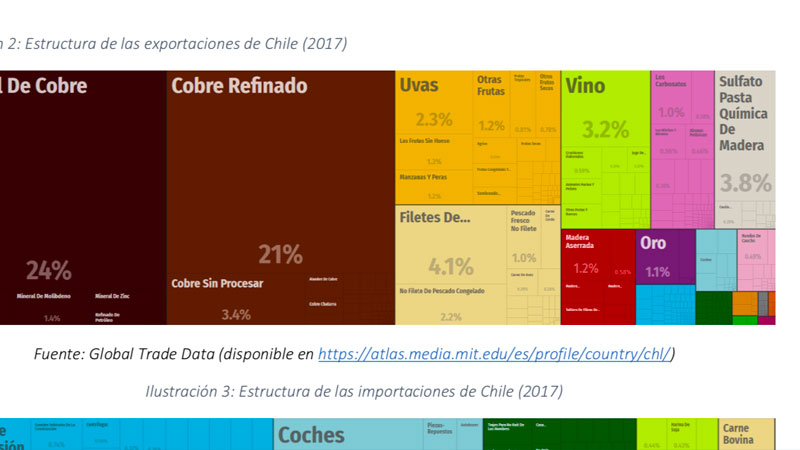

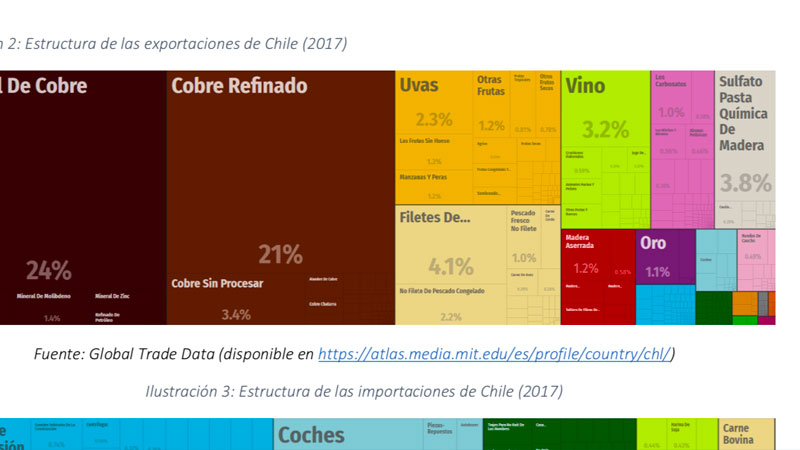

En términos de la posición de Chile en las CGV, según estimaciones de la SUBREI en base a cifras de la OCDE, el país tiene una participación predominante hacia adelante, con una participación de 31%, cifra superior a las principales economías mundiales, incluyendo ASEAN. Lo anterior se explica por la matriz exportadora de Chile que tiene una alta concentración en bienes primarios que son utilizados como insumos en procesos productivos en otros países.

En términos de la participación hacia atrás, Chile registra una participación de 14,1%, la cual es relativamente superior al promedio de los países OCDE (8,4%), dado que muchos de ellos son proveedores de bienes intermedios

a otros mercados, al tiempo que importantes productores de bienes finales. En este mismo sentido, comparado con los países asiáticos, la participación de Chile es menor a los países de ASEAN (32%) que se caracterizan por

ser demandantes de bienes intermedios para la fabricación de bienes finales.

En términos de la participación hacia delante de los sectores productivos, destacan la minería con una participación de 37,1%, por la participación en las exportaciones de insumos enviados a terceros países. Lo sique el sector de productos químicos con 33%, metales básicos 26%, alimentos, bebidas y tabaco con un indicador de 6% y agricultura, forestal y bebidas con 6%.

En cuanto a la participación hacia atrás se destacan los productos químicos (32,4%), metales básicos (24,1%), minería (19,9%), alimentos, bebidas y tabaco (15,6%) y agricultura, forestal y pesca (6%). Si bien el sector minería no es el sector predominante dentro de la participación sectorial hacia atrás, éste supera el promedio de la economía total.

La participación de Chile en las CGV, y su posicionamiento hacia adelante o atrás, está altamente correlacionada con la concentración de las exportaciones totales chilenas en el sector minero, específicamente minerales de cobre y sus concentrados. Si se aísla el factor cobre, se puede observar que la participación de Chile es relativamente similar a los países de la OCDE, lo que evidencia el impacto positivo de la política comercial de Chile de liberalización comercial a través de sus acuerdos bilaterales, plurilaterales y multilaterales.

En términos de la participación hacia delante de los sectores productivos, destacan la minería con una participación de 37,1%, por la participación en las exportaciones de insumos enviados a terceros países. Lo sique el sector de productos químicos con 33%, metales básicos 26%, alimentos, bebidas y tabaco con un indicador de 6% y agricultura, forestal y bebidas con 6%.

En cuanto a la participación hacia atrás se destacan los productos químicos (32,4%), metales básicos (24,1%), minería (19,9%), alimentos, bebidas y tabaco (15,6%) y agricultura, forestal y pesca (6%). Si bien el sector minería no es el sector predominante dentro de la participación sectorial hacia atrás, éste supera el promedio de la economía total.

[1] De acuerdo a estimaciones del Departamento de Cadenas Globales y Regionales de Valor de SUBREI, en base a datos de la OCDE.

Las CGRV ofrecen importantes oportunidades a las empresas chilenas de integrarse a los flujos de la economía global, al poder participar y especializarse en eslabones específicos de las cadenas productivas de bienes de alto contenido tecnológico, sin tener que contar con los conocimientos y tecnologías para desarrollar el producto final. Asimismo, la inserción en cadenas globales o regionales permite a las empresas adquirir nuevos conocimientos y tecnologías que apoyan la optimización de su producción y la innovación.

El Departamento CGRV está continuamente apoyando a las empresas que buscan internacionalizarse a través de la participación en CGRV, empleando el modelo de negocios de encadenamientos productivos, así como identificando oportunidades de inversiones directas que faciliten estos encadenamientos.

Un encadenamiento productivo corresponde al modelo de negocios en el que una empresa ubicada en un país plataforma (en este caso, Chile) importa un insumo o bien intermedio desde un país vecino y, a través de una transformación productiva, produce un bien que puede ser exportado como originario chileno a terceros mercados, accediendo a beneficios arancelarios derivados de un tratado comercial entre el país plataforma y el tercer mercado. Para esto, se requiere cumplir con disposiciones de normas de origen y dependiendo del producto también cumplir con reglamentos sanitarios. Las asociaciones estratégicas y las inversiones directas son los motores para el desarrollo de encadenamientos productivos.

*Sólo referencial

Chile ha negociado de manera innovadora disposiciones sobre CGRV y encadenamientos productivos en acuerdos de libre comercio, a través de capítulos específicos, como en el caso de Brasil, Ecuador y Paraguay, y artículos en capítulos de Cooperación, como, por ejemplo, en el caso de Indonesia y Argentina. Adicionalmente, ha suscrito Memorandums de Entendimiento en la materia con distintos países de la región, entre ellos, Argentina y Ecuador. Este tipo de instrumentos permite la generación de una instancia de trabajo formal, con miras a la identificación y difusión de oportunidades de encadenamientos productivos e inversiones directas, y una mayor y mejor inserción de los países en cadenas regionales y globales de valor.

La inversión chilena directa en el exterior se ha consolidado como tendencia económica a lo largo de 30 años, coincidiendo con el retorno del país a la democracia y la reinserción de la economía chilena al mundo. Si bien estas inversiones muestran un comportamiento cíclico, durante todo este período se puede apreciar un dinamismo constante que, si bien se ha visto impactada por los efectos de la pandemia global, sigue contribuyendo a la profundización del relacionamiento económico y político exterior de Chile, acompañando el crecimiento que muestran el comercio y la inversión extranjera en el contexto económico nacional, así como la participación de empresas chilenas en variadas cadenas regionales de valor, destacando entre otras: generación transmisión de energía eléctrica; tecnologías de la información; logística; transporte marítimo y aéreo; variadas manufacturas.

Estas inversiones tienen un impacto directo sobre la estructura productiva y exportadora del país, por cuanto permite una mejor utilización de las ventajas competitivas desarrolladas; asegura presencia en los diferentes mercados y -por ende- la permanencia en el tiempo de los canales de comercialización externa; permite acceder a mayores economías de escala, mejorando la eficiencia de los procesos productivos; abre puertas para una mayor especialización y diversificación de ellos, con el consiguiente impacto positivo sobre el factor trabajo. Por último, como lo muestra el caso de numerosas empresas chilenas, se generan nuevas bases de exportación hacia otros mercados de la región, así como se potencian cadena de valor regionales.

Mayor información sobre estas inversiones directas se puede obtener en el siguiente link: https://www.subrei.gob.cl/estudios-y-documentos/inversiones-directas-en-el-exterior

Envíanos tus datos y cuéntanos acerca de tu proyecto

Envíanos tus datosConoce ofertas de proyectos de encadenamientos productivos de Honduras, Argentina y Ecuador

Ingresa aquí

Estudio Potenciales Encadenamientos Productivos Chile Costa-Rica

Estudio sobre potenciales Encadenamientos Productivos Corredor Bioceánico

DIAGNOSTIC OF CHILE’S ENGAGEMENT IN GLOBAL VALUE CHAINS

El presente documento tiene por objetivo llevar a cabo un análisis de la negociación de los tratados de libre comercio en materia de aranceles y reglas de origen específicas, desde la óptica de las cadenas globales de valor (CGV) y los encadenamientos productivos.

Nos enfrentamos seguramente a la crisis económica y sanitaria mundial más compleja del último siglo. La economía global enfrenta presiones de oferta y demanda sin precedentes, con un profundo impacto social.

El 25 de junio de 2019, en el marco de la I Ronda de Negociaciones para un Acuerdo de Libre Comercio entre Chile y Ecuador, se suscribió el “Memorándum de Entendimiento para el establecimiento de un Grupo de Trabajo en el ámbito de las Cadenas Regionales y Globales de Valor y Encadenamientos Productivos”...

Grupo Interministerial Sobre Cadenas Globales de Valor

EXPLORANDO ENCADENAMIENTOS PRODUCTIVOS ENTRE CHILE Y GUATEMALA

EXPLORANDO ENCADENAMIENTOS PRODUCTIVOS ENTRE CHILE Y ARGENTINA

Potenciales encadenamientos productivos entre los países de la AP y Mercados de China, Japón, Corea y Tailandia

Estudio Potenciales Encadenamientos Productivos Chile Costa-Rica

Estudio sobre potenciales Encadenamientos Productivos Corredor Bioceánico

DIAGNOSTIC OF CHILE’S ENGAGEMENT IN GLOBAL VALUE CHAINS

El presente documento tiene por objetivo llevar a cabo un análisis de la negociación de los tratados de libre comercio en materia de aranceles y reglas de origen específicas, desde la óptica de las cadenas globales de valor (CGV) y los encadenamientos productivos.

Nos enfrentamos seguramente a la crisis económica y sanitaria mundial más compleja del último siglo. La economía global enfrenta presiones de oferta y demanda sin precedentes, con un profundo impacto social.

El 25 de junio de 2019, en el marco de la I Ronda de Negociaciones para un Acuerdo de Libre Comercio entre Chile y Ecuador, se suscribió el “Memorándum de Entendimiento para el establecimiento de un Grupo de Trabajo en el ámbito de las Cadenas Regionales y Globales de Valor y Encadenamientos Productivos”...

Si tienes dudas acerca de este u otros temas de la SUBREI, comunícate con nosotros enviándonos tus consultas, reclamos o sugerencias.

Utilizamos cookies en nuestro sitio web para mejorar la experiencia del usuario a través de su navegación. Más información